- 公開日:

法定調書合計表をエクセルで簡単に作成する手順

法定調書合計表は、支払いを行った法人や個人事業主が提出する重要な書類です。正しく提出をしない場合は脱税の疑いをかけられたり法的に罰せられる可能性があるため、慎重に内容を確認しましょう。

また、エクセルで事前に作成することで事前準備をスムーズに進められます。

以下では、法定調書合計表をエクセルで簡単に作成する手順をご紹介します。

法定調書合計表とは?

法定調書合計表は、正式には「給与所得の源泉徴収票等の法定調書合計表」といいます。源泉徴収票や支払調書などの法定調書の総計をまとめ、法定調書と一緒に税務署に提出する書類です。

支払調書の提出で分かることは、例えばA社がB社に100万円の報酬を支払ったと申告し、B社も100万円の事業所得を確定申告すれば両者の金額が一致しているので問題ありません。

しかし、仮にB社が80万円の事業所得として確定申告した場合、金額が一致しないため、両者に金額の間違いがないかの「お尋ね」または「税務調査」が入ることになり、脱税を防ぐことができます。

法定調書合計表の提出が必要な対象者

法定調書合計表の提出義務があるのは、以下のような支払いを行った法人や個人事業主です。具体的には、一定の金額を超える支払いを行った場合に提出が義務付けられています。

また、法定調書合計表のほかに一定の条件を満たす場合は支払調書の提出が義務付けられています。

以下では、法定調書合計表および支払調書の提出対象者についてご説明いたします。

給与所得の源泉徴収を行っている者

給与を支払っている法人や個人事業主は、給与所得に対する源泉徴収を行っている場合、法定調書合計表を提出する義務があります。

支払金額に関わらず、全ての給与支払いが対象となりますが、一定条件を満たす者については「給与所得の源泉徴収票」の提出も必要です。

源泉徴収票の対象者については、以下の国税庁のホームページを参考にしてください。

退職所得の源泉徴収を行っている者

退職金などの退職所得を支払った法人や個人事業主は、退職所得の支払いに関しても法定調書合計表の提出が必要です。

支払金額に関わらず、全ての退職所得が対象となりますが、一定条件を満たす者については「退職所得の源泉徴収票」の提出も必要です。

源泉徴収票の対象者については、以下の国税庁のホームページを参考にしてください。

報酬・料金を支払っている者

フリーランスや税理士などに報酬を支払っている法人や個人事業主の場合、支払額が「5万円以上」の場合に支払調書の作成および法定調書合計表の提出が必要です。

また、一定条件を満たす者については「報酬、料金、契約金及び賞金の支払調書」の提出も必要です。

支払調書の対象者については、以下の国税庁のホームページを参考にしてください。

「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等

不動産の使用料を支払っている者

不動産の賃貸料を支払っている法人や個人事業主で、同一の者に対するその年中の支払金額が年間「15万円以上」であれば、法定調書合計表および支払調書の提出が必要です。

支払調書の対象者については、以下の国税庁のホームページを参考にしてください。

不動産賃借料(あっせん手数料)を支払っている者

不動産の賃貸借契約に関連するあっせん手数料(仲介手数料)を支払った場合、同一の者に対するその年中の支払金額が年間「15万円以上」であれば、法定調書合計表に記載する必要があります。

また、一定条件を満たす者については「不動産等の売買又は貸付けのあっせん手数料の支払調書」の提出も必要です。

支払調書の対象者については、以下の国税庁のホームページを参考にしてください。

「不動産等の売買又は貸付けのあっせん手数料の支払調書」の提出範囲等

不動産等の譲受けの対価を支払っている者

「不動産等の譲受けの対価の支払調書」の提出範囲は、同一の者に対するその年中の支払金額が年間「100万円を超える」場合であれば、法定調書合計表に記載する必要があります。

不動産等の譲受けとは売買だけでなく、公売、収用、交換、競売、現物出資なども含まれます。

また、一定条件を満たす者については「不動産等の譲受けの対価の支払調書」の提出も必要です。

支払調書の対象者については、以下の国税庁のホームページを参考にしてください。

法定調書合計表の提出期限

法定調書および法定調書合計表は、原則としてその法定調書に記載された支払いが確定した翌年の「1月31日」までに管轄の税務署に提出しなければなりません。

また、提出義務があるにも関わらず法定調書を提出しない場合、所得税法第242条の5により、「1年以下の懲役又は50万円以下の罰金」が課せられますので、必ず期限内に提出するようにしましょう。

法定調書合計表をエクセルで簡単に作成する手順

法定調書合計表をエクセルで簡単に作成する手順については、以下のとおりです。

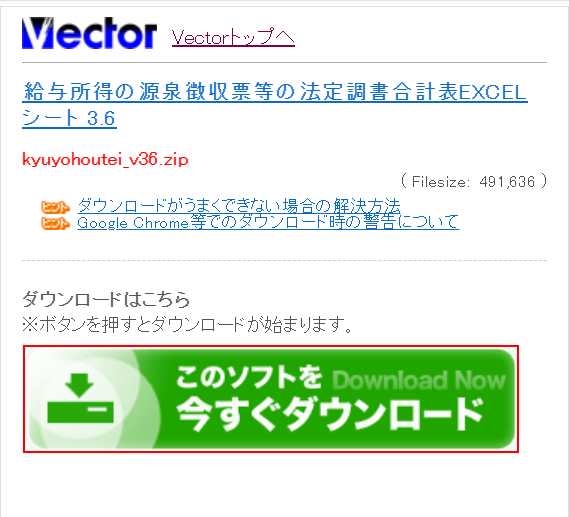

Vectorのサイトにアクセスします。

「このソフトを今すぐダウンロード」ボタンを押します。

Vectorを運営する株式会社ベクターホールディングスは無料で使える様々なソフトウェアやデジタル商品の販売を行う会社です。

Vectorに公開されているソフトは個人が作成していますが、ウィルス検査やファイルに不備などが無いかを確認しているため、比較的に安全性が高いサイトです。

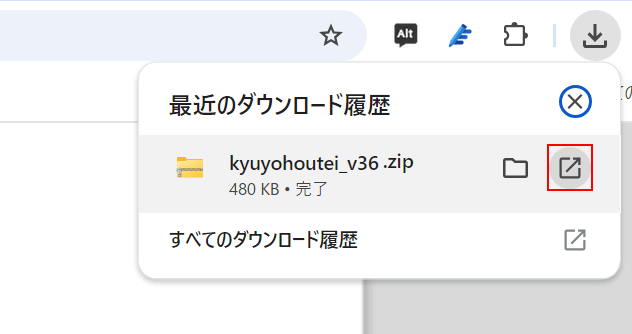

画面右上に「最近のダウンロード履歴」が表示されました。

ダウンロードした「圧縮ファイル(例:kyuyohoutei_v36)」を選択します。

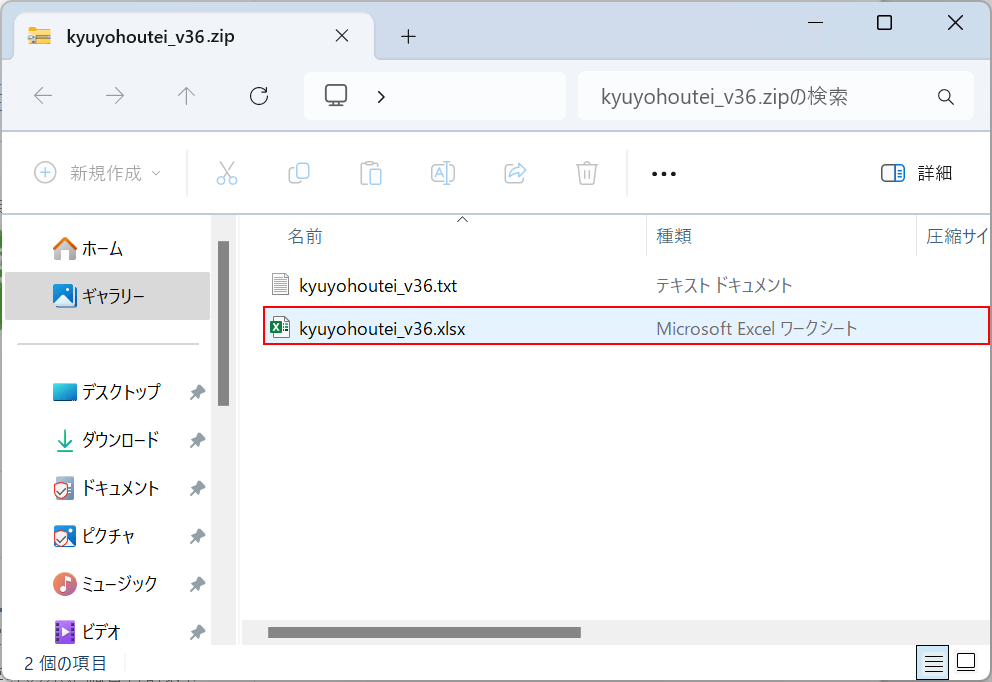

フォルダ内の「エクセル(例:kyuyohoutei_v36)」を開きます。

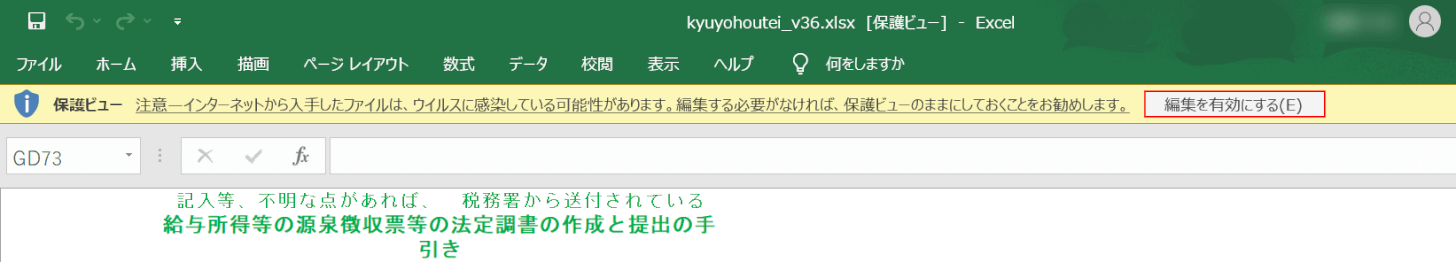

エクセルが開きました。

ダウンロードしたエクセルを開く場合、安全性を確認するために画面上部に保護ビューが表示されるので、問題なければ「編集を有効にする」ボタンを押します。

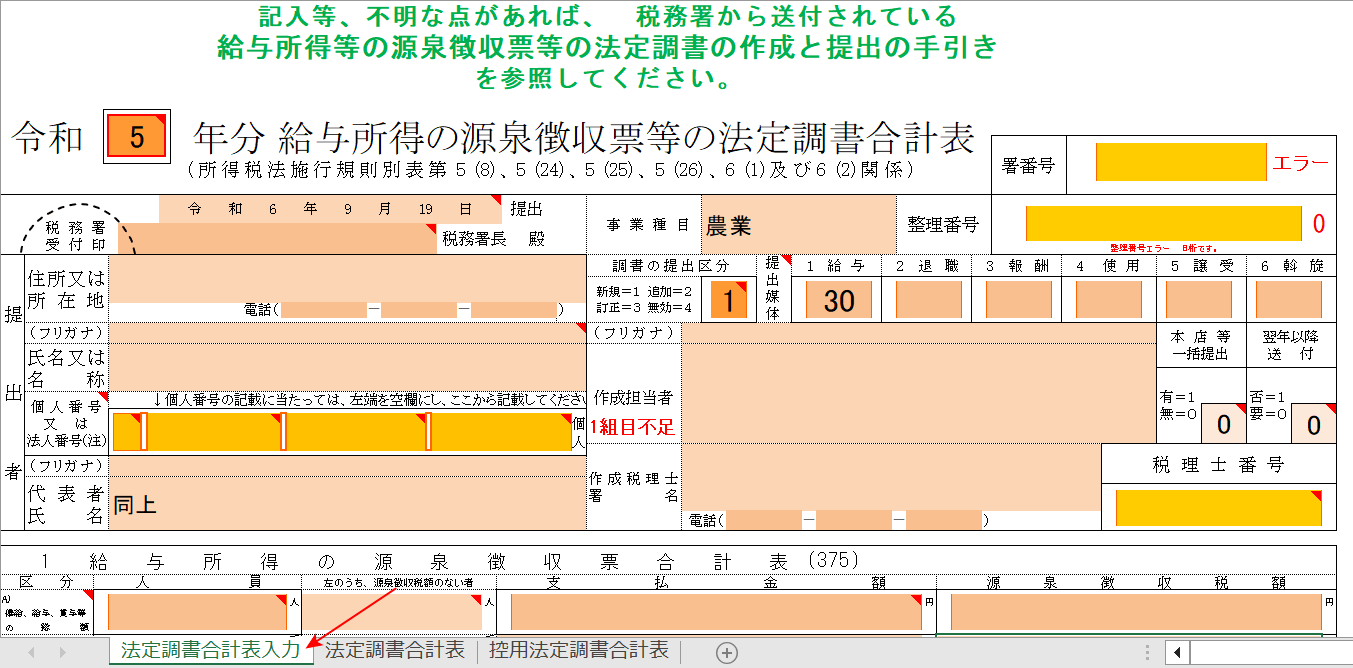

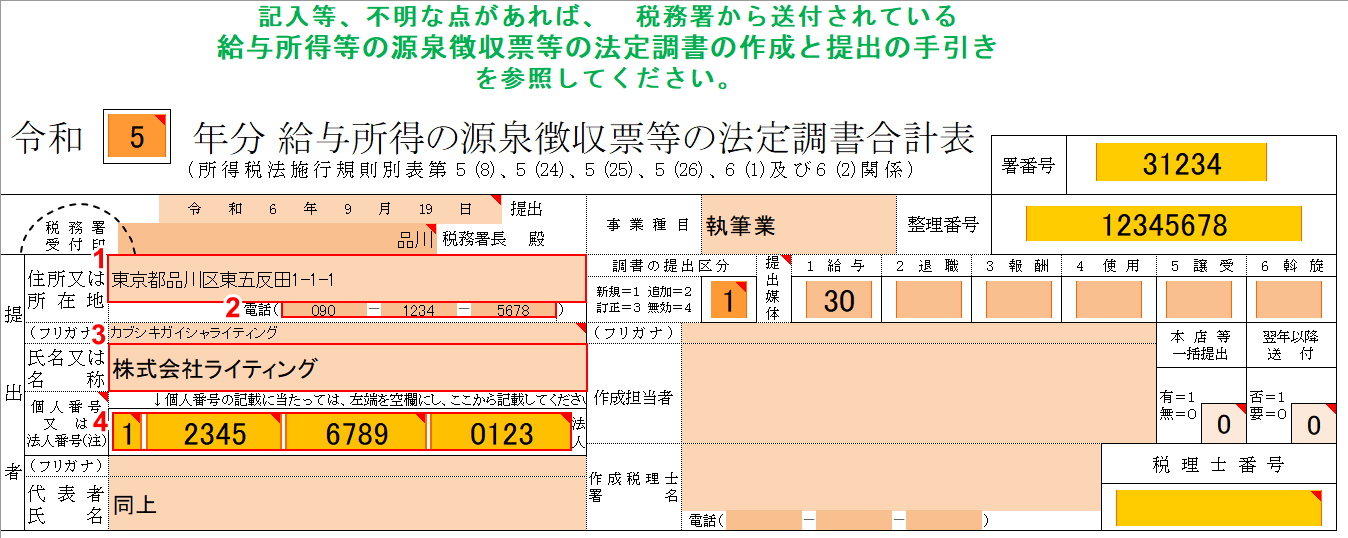

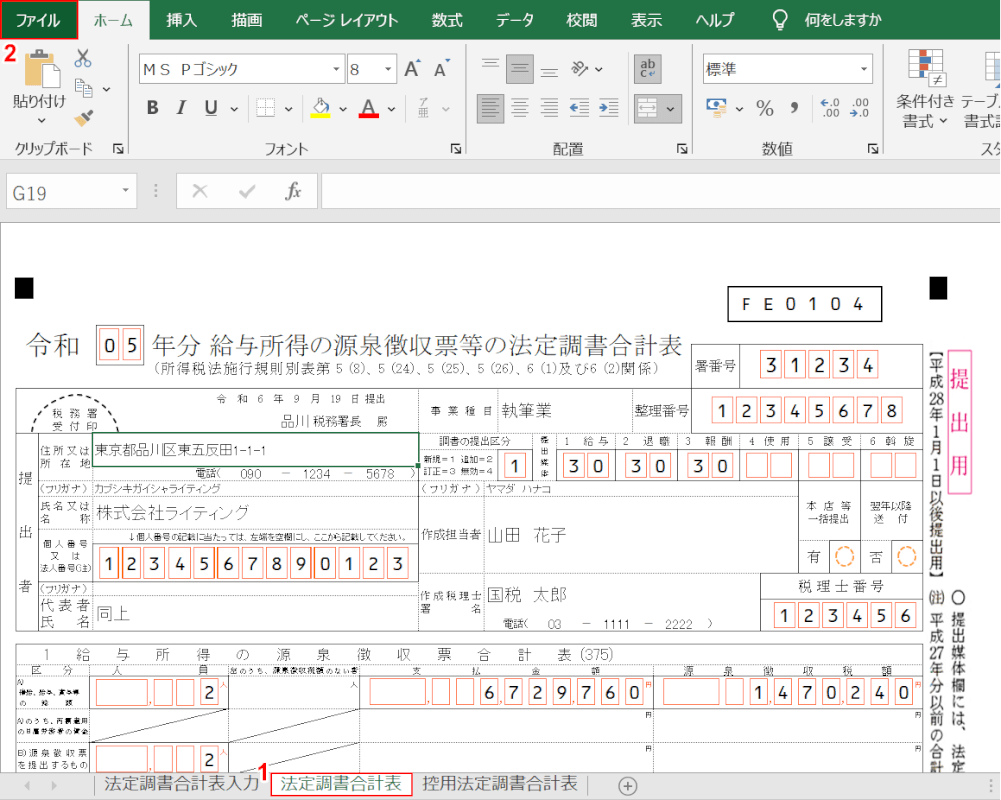

「法定調書合計表入力」シートを開いて、画面左上に「提出する年度(例:5)」を入力します。

画面右上の「署番号(例:31234)」を入力します。

署番号は、法定調書合計表を提出する管轄の税務署の番号を入力してください。

署番号が分からない場合は、下記のリンクの下部にある「一覧から国税局・税務署を調べる」から調べることができます。

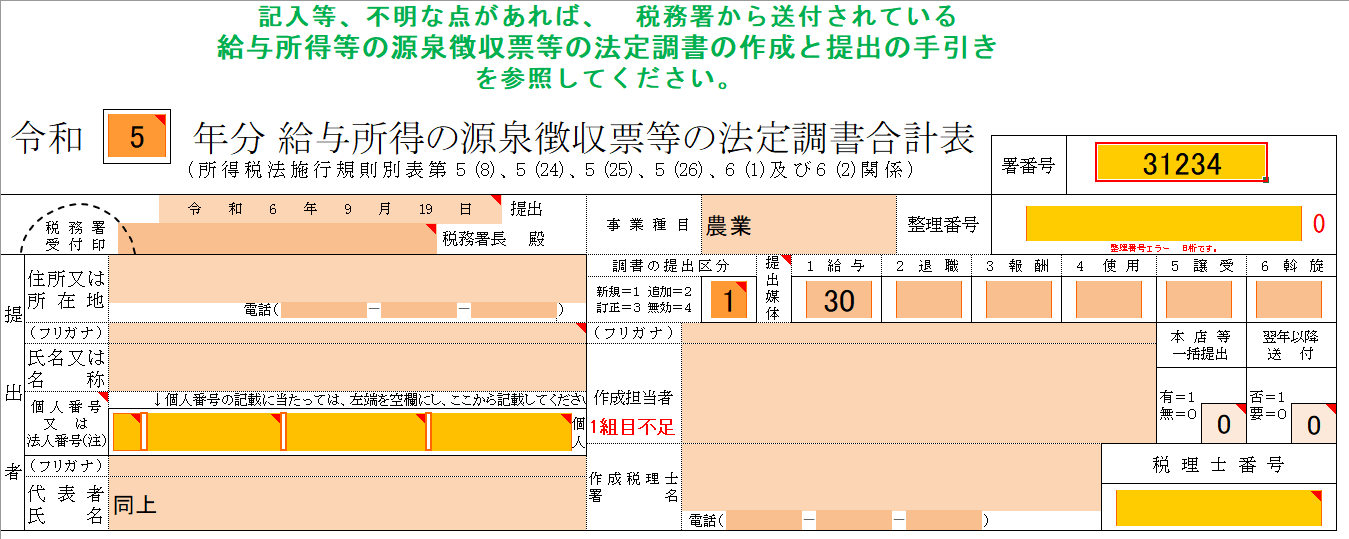

➀「提出先の税務署長名(例:品川)」、②「事業種目(例:執筆業)」、③「整理番号(例:12345678)」を入力します。

事業種目については、以下のリンクの「3 事業種目・業種番号一覧表」を参考にしてください。

適用額明細書の記載の手引(令和6年4月1日以後終了事業年度分)

また、整理番号は税務署から割り当てられている8桁の数字で、毎年同じ番号なので、過去の「法定調書合計表」や「給与支払報告書」を確認してください。

提出者欄に提出する個人事業主または法人の情報を入力します。

➀「住所又は所在地(例:東京都品川区五反田1-1-1)」、②「電話(例:090-1234-5678)」、③「氏名又は名称(例:株式会社ライティング)」を入力します。

④「個人番号又は法人番号(例:1 2345 6789 0123)」を入力します。

個人番号(マイナンバー)を入力する際は、左から2つ目の欄から12桁の番号を入力してください。

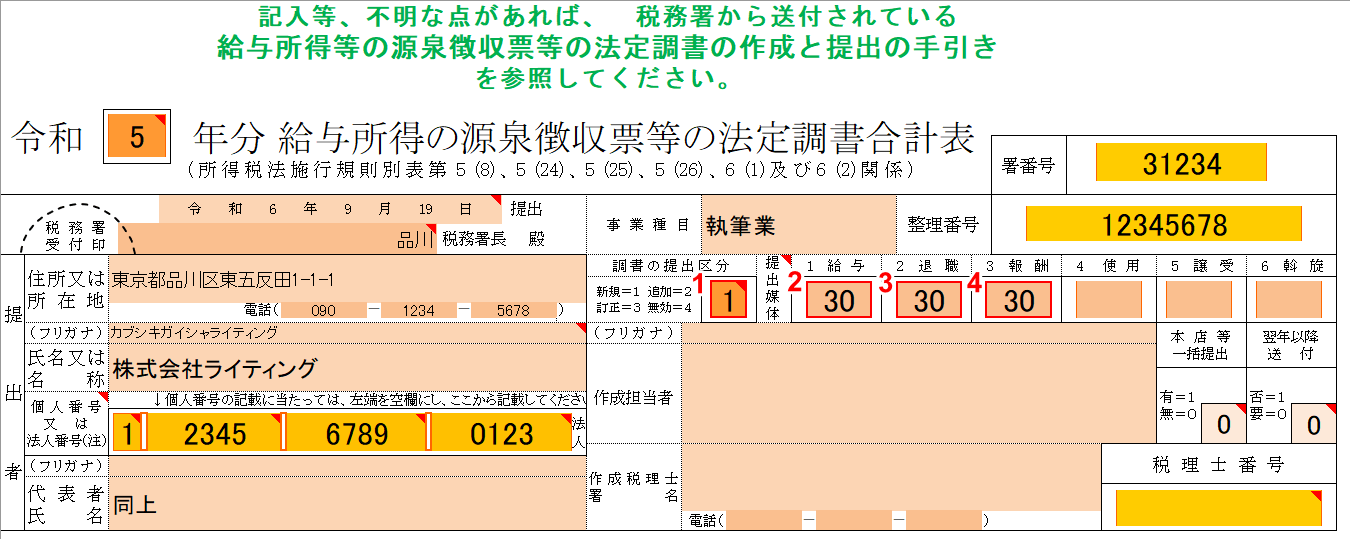

今回は「新規」として提出すると仮定します。

➀調書の提出区分に「提出区分(例:1)」を入力します。

②提出媒体に「給与(例:30)」、③「退職(例:30)」、④「報酬(例:30)]を入力します。

提出媒体の数字は、電子(14)、FD(15)、MO(16)、CD(17)、DVD(18)、書面(30)、その他(99)から選択してください。

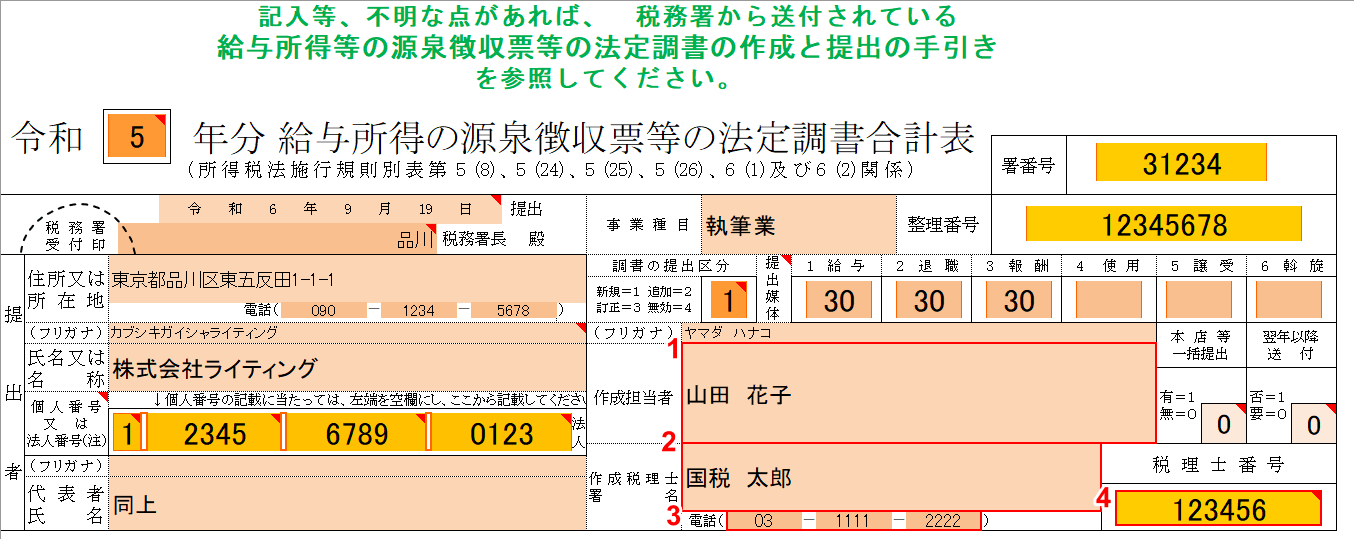

➀「作成担当者(例:山田花子)」、「作成税理士署名(例:国税太郎)」、③「税理士番号(例:123456)を入力します。

税理士に依頼していない場合は、②、③の手順は省略してください。

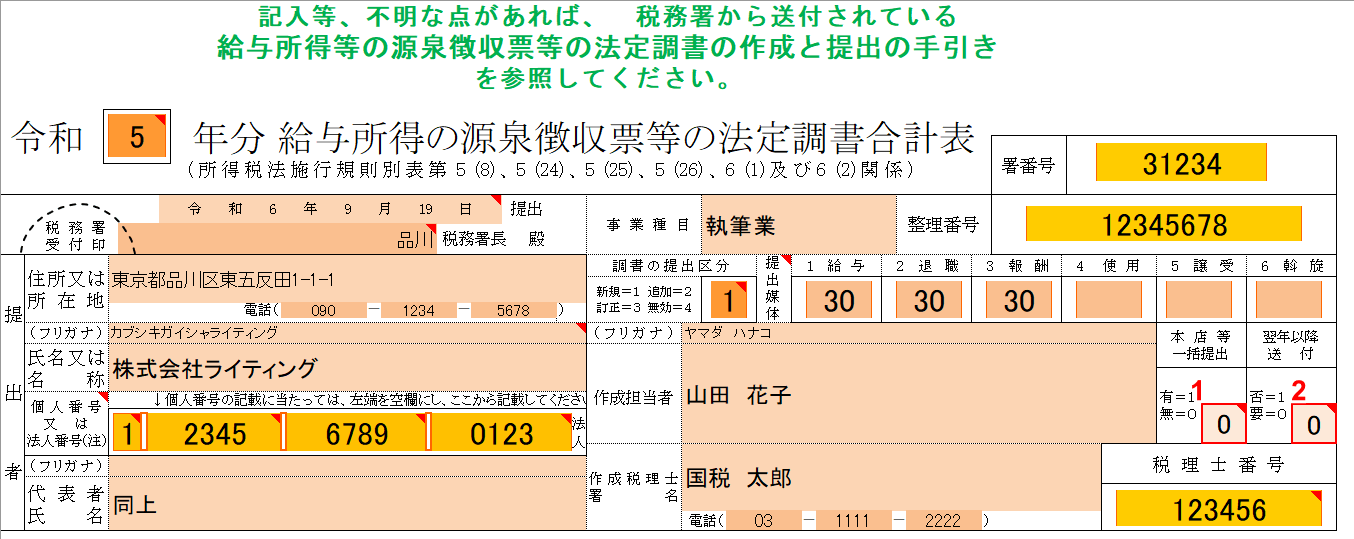

今回は、支店などがなく翌年以降も提出すると仮定します。

➀「本店等一括提出に無(例:0)」、②「翌年以降送付に要(例:0)」を入力します。

本店等一括提出とは、支店や営業所などが複数ある場合に本店または主幹の事業所が一括して提出する方法です。

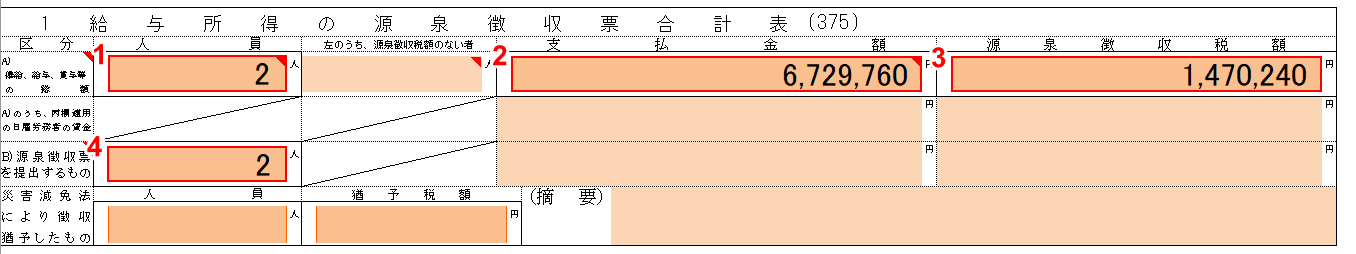

今回は、従業員2人に対する「給与所得の源泉徴収票合計表」を入力します。

➀俸給、給与、賞与等の総額に「人員(例:2)」、②「支払金額(例:6,729,760)」、③「源泉徴収税額(例:1,470,240)」を入力します。

④源泉徴収票を提出するものに「人員(例:2)」を入力します。

年末調整をしている場合、基本的には源泉徴収票の提出が必要ですが、一部の条件に満たない場合は提出が義務付けられていない場合もあります。

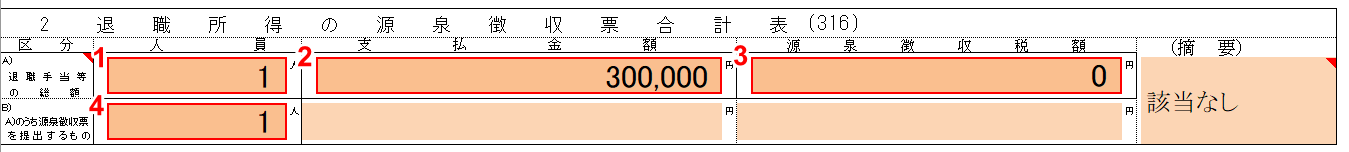

今回は、従業員1人に対する「退職所得の源泉徴収票合計表」を入力します。

➀退職手当等の総額に「人員(例:1)」、②「支払金額(例:300,000)」、③「源泉徴収税額(例:0)」を入力します。

④(A)のうち、支払調書を提出するものに「人員(例:1)」を入力します。

退職所得の場合、金額にかかわらず「源泉徴収票」の提出が必要です。

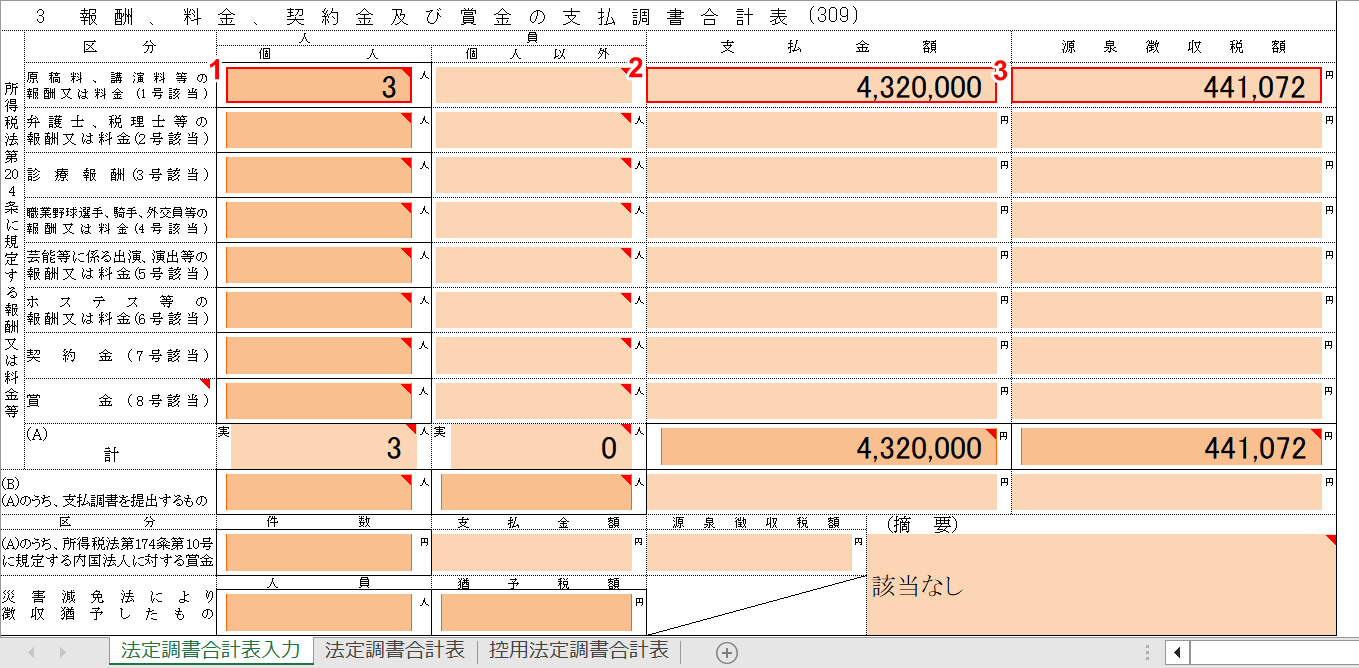

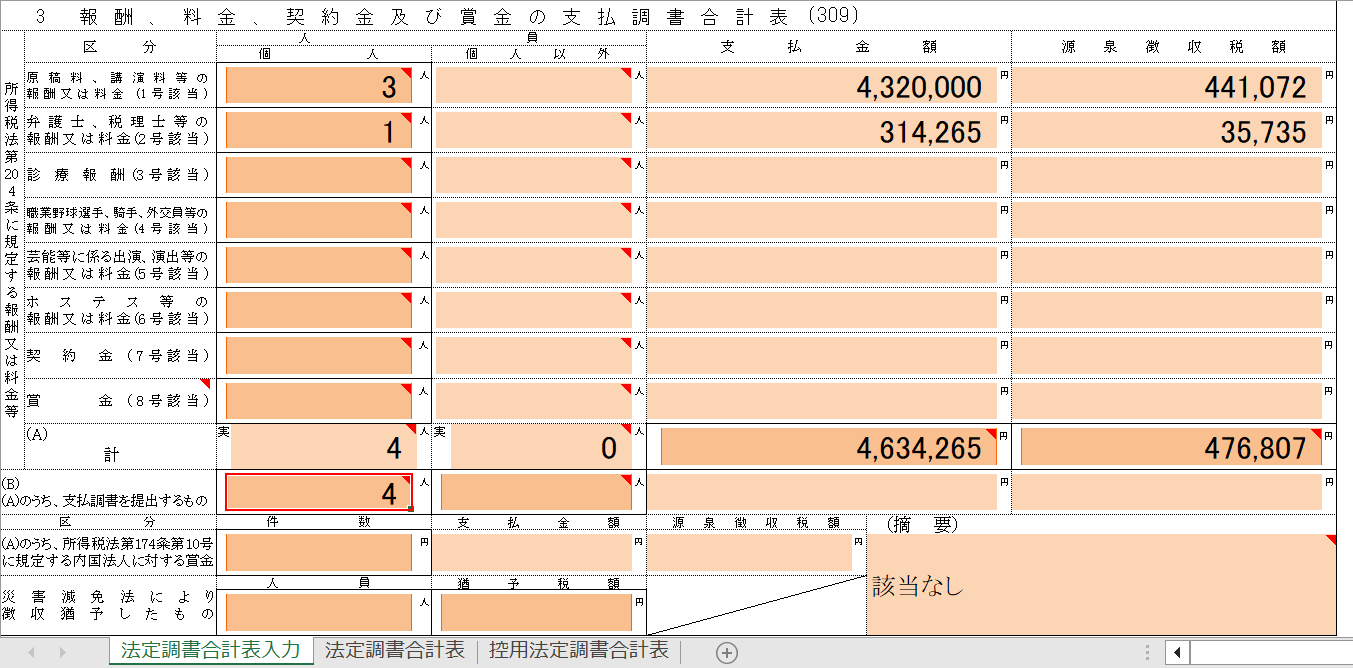

今回は、原稿料を支払う3人の個人対する報酬と、税理士1人に対する報酬を入力します。

➀原稿料、講習料等の報酬又は料金に「個人(例:3)」、②「支払総額(例:4,320,000)」、③「源泉徴収税額(例:441,072)」を入力します。

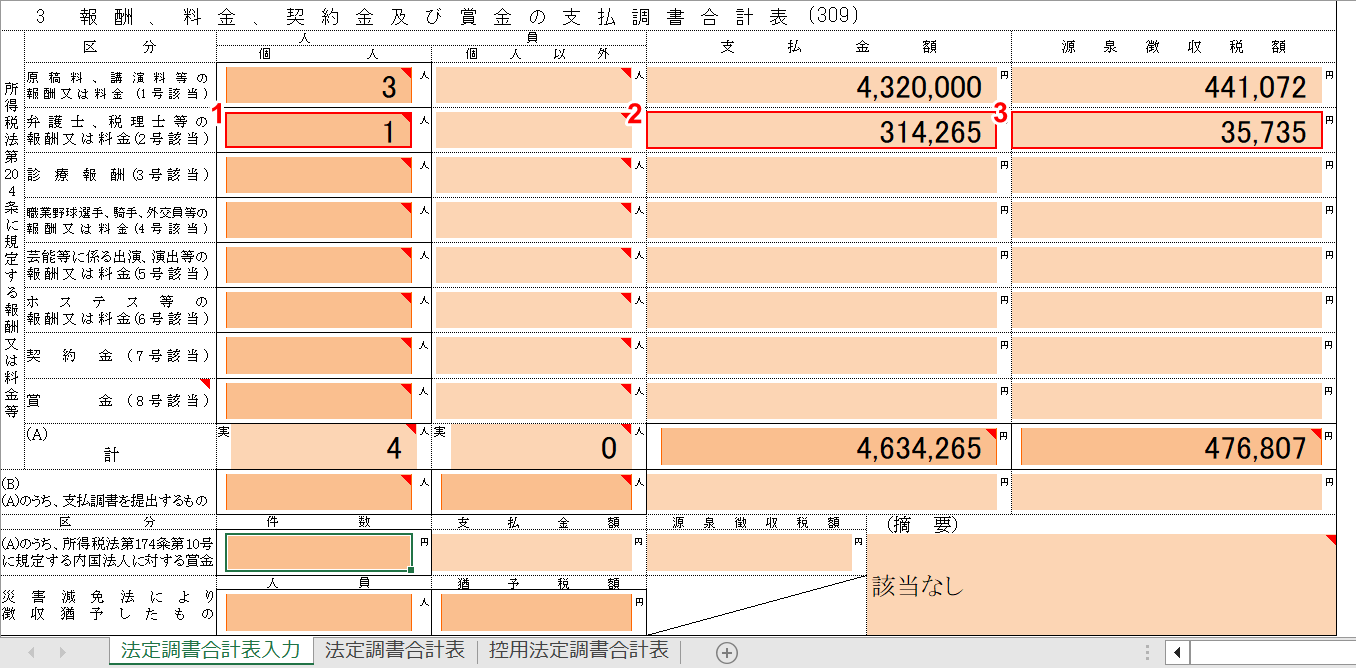

➀弁護士、税理士等の報酬又は料金に「個人(例:1)」、②「支払総額(例:314,265)」、③「源泉徴収税額(例:35,735)」を入力します。

税理士の場合、個人ではなく税理士法人に支払いを行った場合は、法定調書合計表への記載は不要です。

(A)のうち、支払調書を提出するものに「人員(例:4)」を入力します。

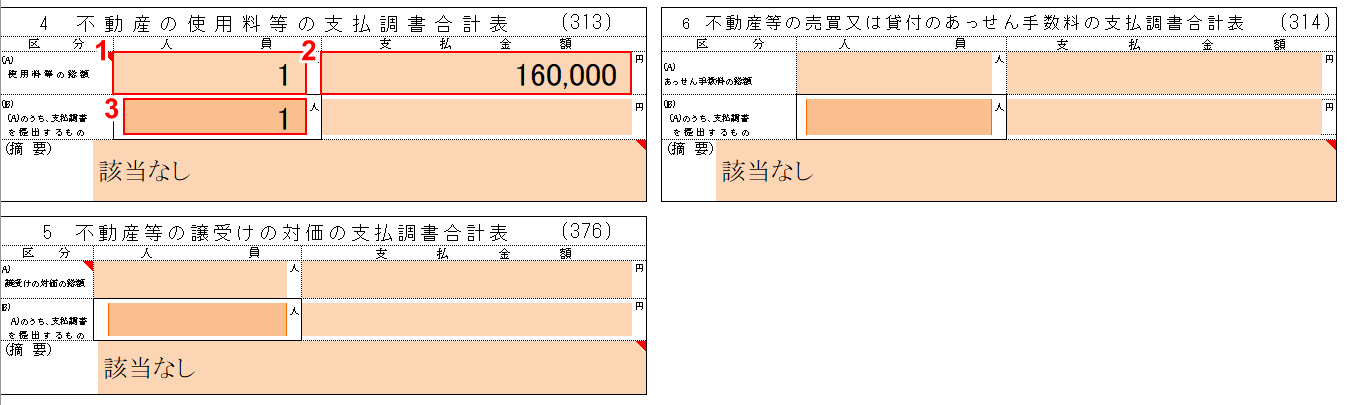

今回は、「不動産の使用料等の支払調書合計表」のみ入力をします。

➀使用料等の総額に「人員(例:1人)」、②「支払金額(例:160,000)」、③(A)のうち、支払調書を提出するものに「人員(例:1)」を入力します。

同一人物に対する支払いが15万円以下の場合は法定調書合計表への記載は必要ありません。

例えば、Aさんに18万円、Bさんに5万円の不動産の使用料等の支払いをした場合、Aさんに対して支払った18万円のみを記載します。

すべての記載が終了しました。

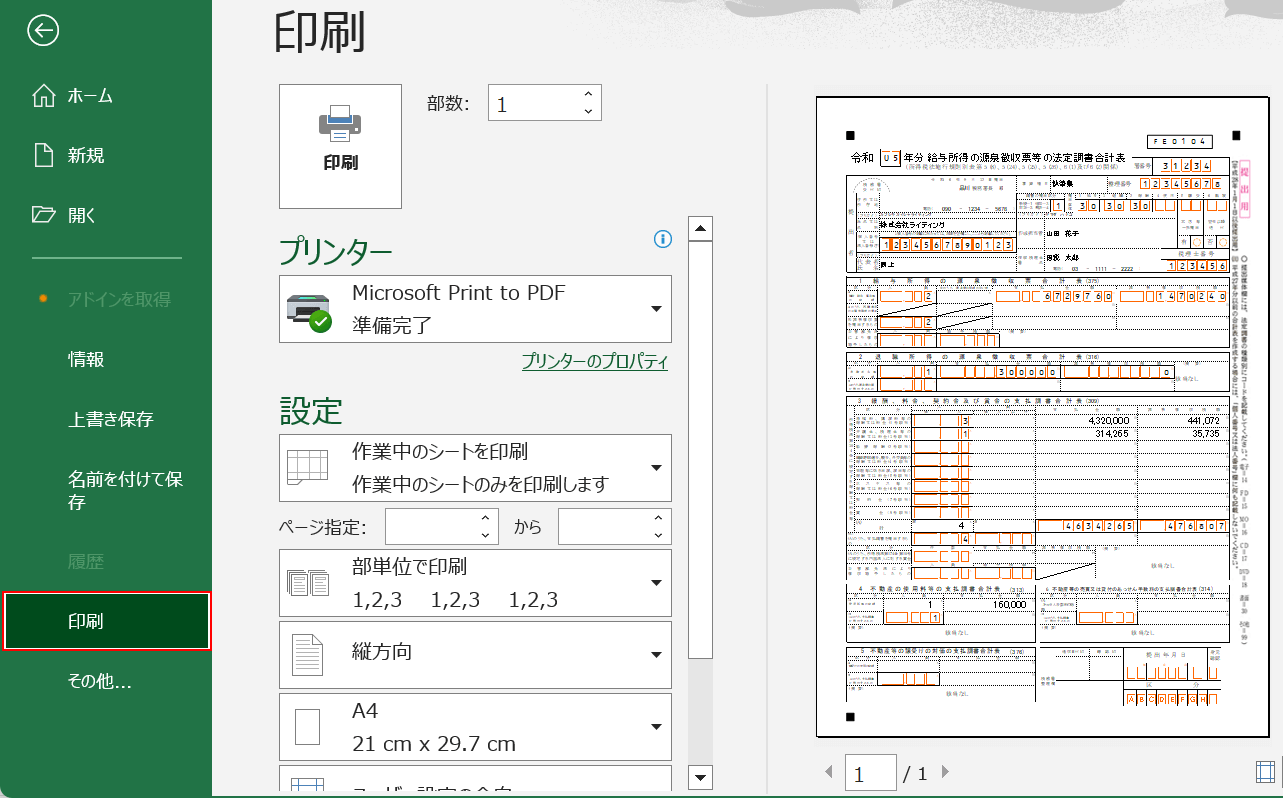

➀「法定調書合計表シート」、②「ファイル」タブの順に選択します。

「印刷」を選択してプレビューを確認してください。

問題なければ操作は完了です。